这一次,华润置地跑出了一条新的“增长线”!

房企半年报季,销售下滑、盈利亏损成为了大多数半年报的高频词汇。

拒权威媒体统计,预计亏损的上市房企超过半数,亏损面从民营扩散到国企,从中型房企延伸至龙头企业。

萦绕更多房企身上的话题,仍旧是挥之不去的生存与否的拷问。

与亏损相比,更让人恐惧的主业失速、增量业务难抗大旗,增长逻辑进入了“真空期”,未来的故事戛然而止……

我们总说,恐惧源于担忧未知,悲观来源于盲目,行业行至十字路口,急需要有房企勇于站出来,探索全新的业态,跑通全新的发展模式,成为那个照亮暗夜的灯塔。

在28日发布的华润置地2024年半年报中,似乎看到了这一缕曙光。

01

华润置地的“新旧动能转换”

已经悄然完成

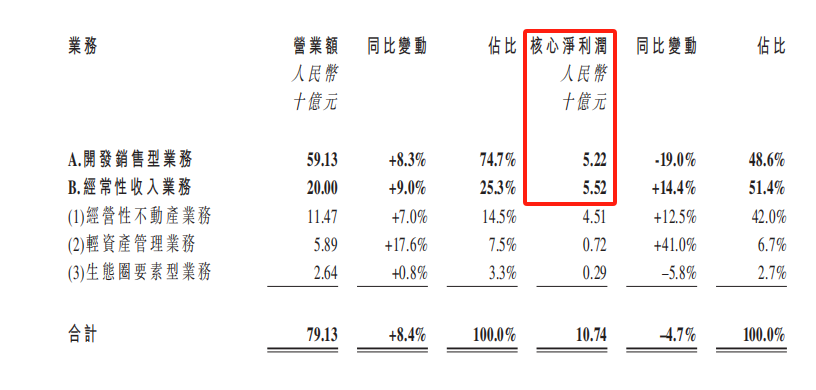

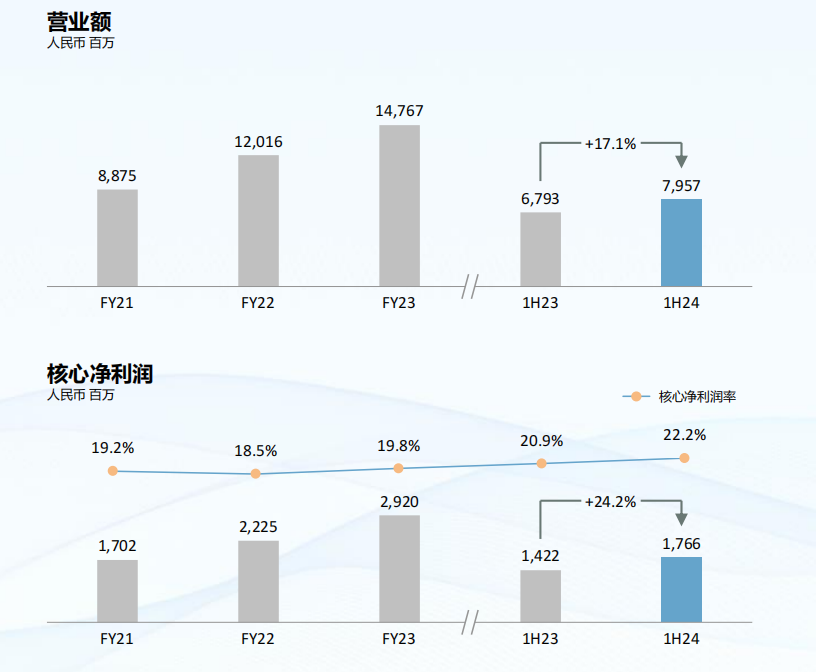

财报数据显示,今年上半年,华润置地实现营业额791亿元,同比增长8.4%,综合毛利率22.3%,保持行业第一梯队。

股东应占净利润与核心净利润分别为103亿元和107亿元,中期股息按年增长1.0%至每股0.2元。

在房地产市场整体下行的背景下,华润置地是为数不多的各项核心业绩指标保持平稳的房企。

在良好的经营带动下,华润置地的经营性现金流充足,资产负债表持续稳健。

财报显示,上半年华润置地现金储备增长3.5%,达到1183亿元,在手现金保持充裕,净有息负债率33.6%,处于行业低位。

此外,公司加权融资成本仅为3.24%,较去年末再降32个基点,维持在行业最低梯队。平均债务期限延长至6.5年,债务到期结构分布合理,另有融资储备短债比1.38倍。

在这份漂亮的成绩单下,艳姐还发现了一个明显的特征:

华润置地业务收入结构新旧动能转换,已经悄然完成了。

一个显著的特征是:上半年,华润置地的经常性收入业务的核心净利润,首次超过了开发销售型业务!

经常性收入业务的收入仅占总营业额的四分之一左右,但却贡献了超过一半的核心净利润!

经常性收入业务包括了三大类:

以购物中心、写字楼、酒店等代表的经营性不动产业务;以华润万象生活等代表的资产管理业务;以城市更新、长租公寓、康养地产等在内的生态圈要素型业务。

这些业务和开发销售型项目相比,最大的不同在于:

经常性业务并不是一锤子买卖,而是可以一直为企业提供稳定收入的业务类型。

这项业务上半年为华润置地贡献了200亿元收入,同比增长9%;55亿元的核心净利润,同比增长14.4%。

华润置地在财报中明确提到:预计全年经常性收入,可两倍覆盖股息及利息。

也就是说,经常性收入或将实现“反哺”,成为华润置地可以依傍的“现金牛”!

在去库存语境下,开发业务举步维艰,事实上经常性业务的营收、利润增长同样绝非易事。

只有详细拆解这头“现金牛”,才能真正理解华润置地这份财报的含金量。

02

经营性业务

穿越周期,赚“稳定”的钱

近几年,华润置地增长最为显著的,就是经营性不动产业务,上半年,该项业务实现114.7亿元营收,同比增7%,占公司营收比重为14.5%。

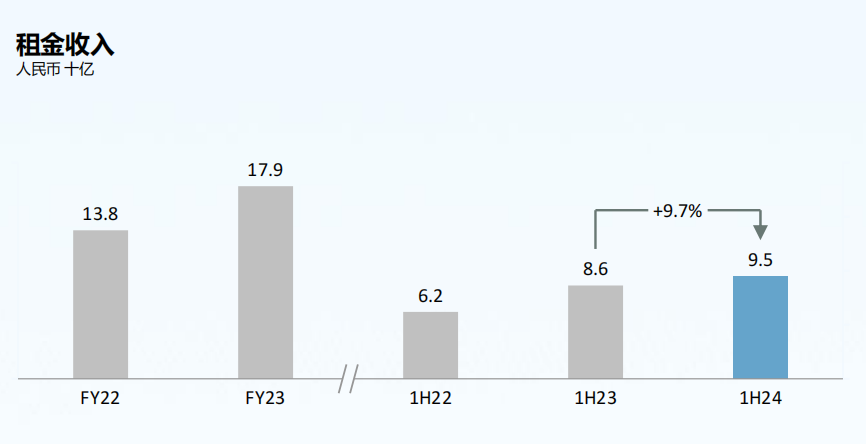

购物中心、写字楼、酒店构成了该业务的三大业态,其中购物中心是核心,上半年购物中心为华润置地贡献了94.8亿元的租金收入,同比增9.7%。

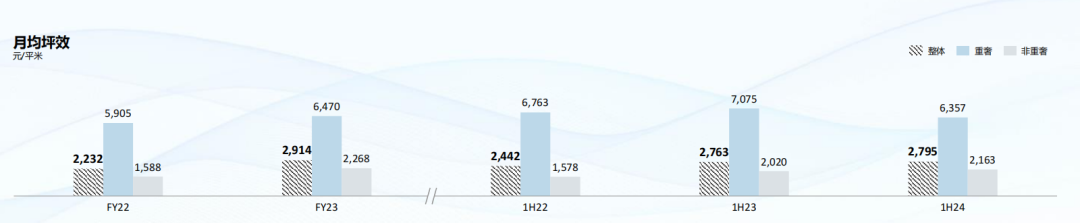

如果只是单纯地将华润置地看做是“坐地收租”的,显然太片面了,事实上华润置地具备极强的精益化运营能力,使其在营购物中心表现远超其他头部房企。

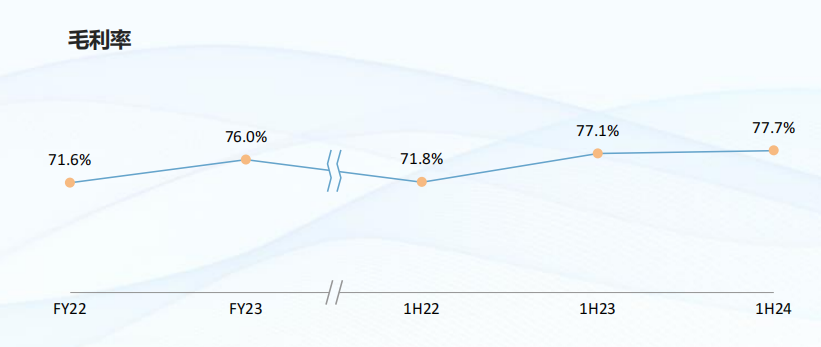

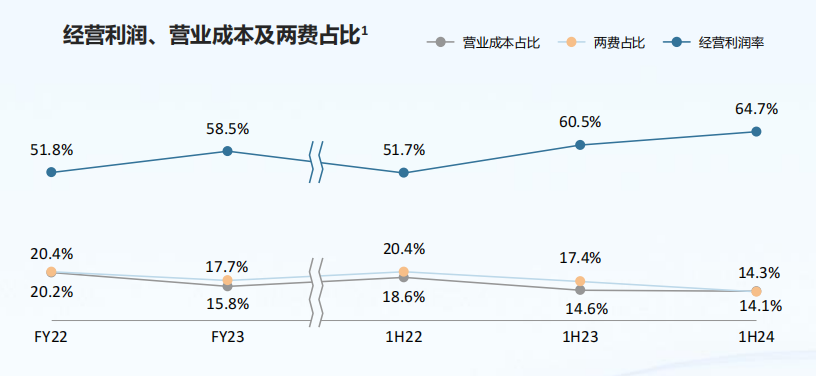

①超强的盈利能力。华润置地的购物中心上半年毛利率达到了77.7%,经营利润率64.7%,这两项数据均是近两年的最高位,更是远超开发销售型业务毛利率。

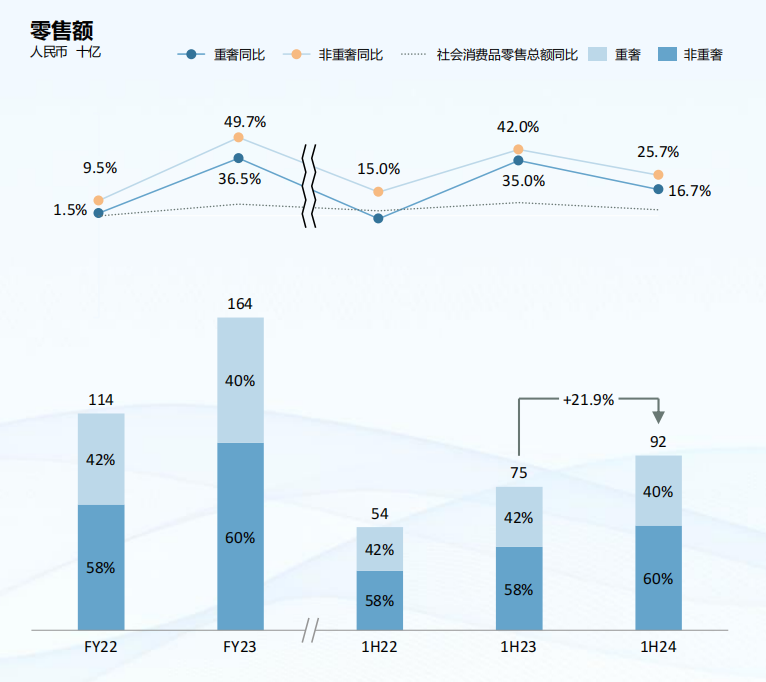

②零售额、出租率双增长。上半年,华润置地82个在营购物中心实现了916.2亿元的零售额,同比增长21.9%,同店增长7.5%;69个购物中心的零售额排在当地前三。

整体出租率相较于去年末提升了0.8个百分点达到97.3%,租售比仍维持在12.5%合理水平,形成了华润置地与与租户共赢的良好租售生态,头部效应越发显著。

③客流与会员双位数增长。上半年,华润置地旗下的购物中心场均日客流和会员数量,较23年均实现了10%以上的增长,在精细化运营下,客流量被有效转化为坪效,商场整体坪效维持在近2800元/平的高位。

值得一提的是,写字楼市场整体承压的背景下,上半年华润置地的写字楼实现租金收入9.5亿元,期末出租率75.0%,租金水平保持市场前列。

可以发现,以购物中心为代表的经营性不动产业务,增加了公司的盈利机会,平滑了市场波动期的利润曲线,也成为抵御去库存周期中稳定可靠的收入来源。

在房地产行业下半场到来之际,是华润置地穿越行业寒冬的可靠保障,并进一步巩固了其市场竞争优势。

市场上上重金投入经营性不动产业务的房企有很多,华润置地的头部地位缘何而来?艳姐觉得这三个方面的优势不可忽视。

先发优势,深耕20年厚积薄发

华润置地早在2004年起就明确了住宅+商业地产发展模式,率先布局了经营性不动产业务,持续20年时间深耕后如今到了收获的季节。

布局时间早带来的先发优势,强大的运营能力构建深厚护城河,助力华润置地经营性不动产的资产营收、利润规模领先行业。

产品优势,差异化业态覆盖多层级商圈

在经营性不动产的核心业态是购物中心上,华润置地构建了万象城、万象汇、万象天地三条差异化产品线,分别定位高端商业、区域购物中心、街区式商业综合体。

这三种产品线适应不同层级和商圈深耕,成为华润置地进军不同能级城市、拓展商业版图的利器。

品牌优势,“朋友圈”含金量形成的竞争壁垒

有很多人忽视的一个细节,华润置地是业内少有的坚持重奢商场中高端品牌定位的,上半年上半年,华润置地有13个重奢购物中心,居全国第一。

深圳万象城是深圳第一个重奢商场,南宁万象城是华南西部首家重奢商场……依靠强大的品牌力,华润置地与奢侈品建立良好合作关系,构建了一个极具含金量的“朋友圈”,无形中抬高了自身在商业领域的竞争壁垒。

03

“大资管”业务

华丽转型,赚“专业”的钱

如果说经营性不动产业务为华润置地赚取穿越周期的“稳定”的现金流,那么盘活手上庞大的资产,提高投资回报率,争做“大资管之王”,或许才是:

华润置地谋求盈利长期增长的必经之路。

其实这也是华润置地的志向所在,在其构建的新“3+1”业务模式中,已经将资管业务作为主航道业务,目标之一就是在十四五期内要把“大资管”业务做起来,并最终成长为华润置地未来第二增长曲线。

“大资管”业务覆盖了开发、运营管理到退出整个环节,要求房企兼具开发商、运营商和基金管理人“3重角色”,门槛之高,专业难度之大,劝退了很多业内同行。

上半年,华润置地的轻资产管理业务收获了7.2亿元核心净利润,同比增幅高达41%,是几项业务中增长幅度最大的,从中我们也能一窥华润置地向“大资管之王”进军的底色。

①首先是资管规模的持续增长。上半年,华润置地的资管规模达到了4491亿元,较去年末增长5.1%,其中占比超6成的购物中心是增长的主要来源。

规模是业务的前提,不断增长的资管规模成为华润置地向大资管业务转型奠定了基础,也成为了华润置地的优势所在。

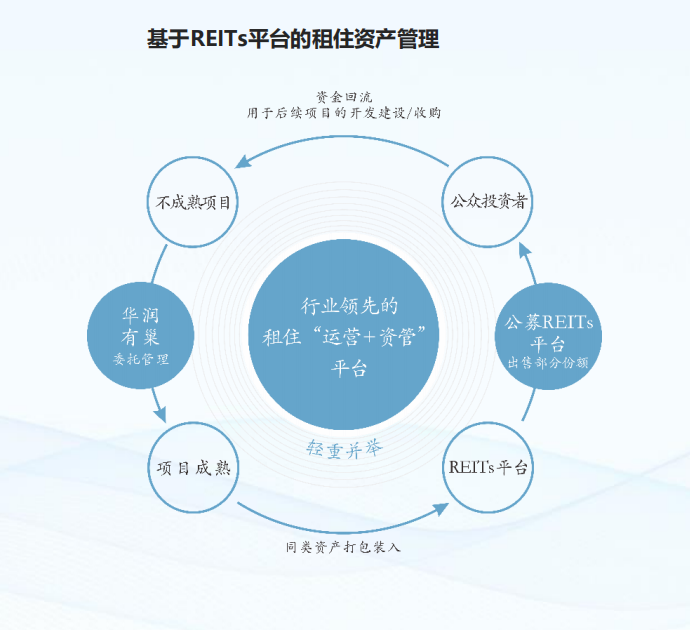

②其次是资产证券化平台的搭建完成。上半年,华润置地已经搭建完成了“一个轻资产平台+两个公募REITs平台”(华润万象生活、华夏华润商业REIT和有巢公募REIT)。

这也意味着华润置地在资管领域的业务探索已经走在业内第一梯队,建立“投融建管退闭环体系”,能有效提高资管效益,占据优质资产整合主动权,为未来发展提供了更广阔的空间。

③最后是华润置地资管能力初显成效。

轻资产管理业务的代表华润万象生活,上半年实现营业额79.6亿元,同比增长17.1%;整体毛利率同比增长0.8个百分点至34.0%,核心净利润大幅增长24.2%至17.7亿元。

华夏华润商业REIT是首批上市的消费基础设施公募REITs中规模最大、底层资产估值最高的一只,截至8月15日的后复权收盘价为7.395元,较发行价上涨7.1%,累计分红金额达到1.38亿元,年化分派率达5.04%。

华润有巢REIT是首单市场化机构运营的保租房REIT,截至8月15日的后复权收盘价为2.952元,较发行价上涨22.1%,年化分派率达 4.06%,高于美国公寓REITs平均2.5%-3.5%的派息率。

可能有人对REITs还较为陌生,通俗讲,REITs就是把缺乏流动性的不动产,变成流动性更强的证券,本质上是将成熟物业在资本市场进行证券化。

REITs能够有效拓宽企业的既有投融资渠道,引入外部权益资金,起到盘活存量、分散风险的作用,又能提高投资回报率。

据北大报告预测,中国存量基础设施存量规模超过100万亿,即使仅有1%进行证券化,也可撑起一个万亿规模的基础设施REITs市场。

前路星辰大海,华润置地管理层也提出,未来3-5年,华润置地每年REITs发行规模预计达到100亿元左右,未来5年,REITs发行规模希望达到500亿元以上。

对于刚起步的国内REITs市场而言,华润置地不仅仅以淘金者的身份躬身入局,也成为房企资管道路的探索者,照亮了地产行业运营时代的前路。

04

多元业态

百花齐放,赚“口碑”的钱

在充实现金牛、拓展第二曲线的同时,华润置地正在构筑的繁荣生态圈,成为其转型的加速器。

这个生态圈以代建、文体、租赁住房等为代表性业务,仔细观察就会发现,这几项业务是有共同点的。

首先,这几项业务都有“抗周期性”的特点,不会出现因周期转换而大涨大跌的状况,利于企业长远布局,共同成长。

其次,这几项业务易于和地产行业形成“协同效应”,便于华润置地将自身主业优势投射到这些项目上来,借势成长。

最后,这几项业务更偏向“服务业”,恪守服务品质第一,口碑优先,做优满意度比做大重要。

特别是从甲方身份转换为乙方身份,如何取得各类型的中小房企、地方政府、平台项目方等不同委托方信任和认可,才是这项业务的核心竞争力。

从华润置地中报交出的成绩单中,我们也能发现其构筑的生态圈正逐步繁荣。

华润置地为代建业务划定了聚焦“6+2”赛道的大方向,即重点布局大场馆、保障房、学校、产业园区、市政、医院6大主赛道和住宅、商办2大机会赛道。

期末在管项目358个,在管面积6,940万平米;上半年新增签约面积526万平米,同比增长37%,政府代建新增签约面积位列行业第2名。

同期内,文体场馆的在管项目达到了17个,管理资产价值548亿元,这项运营业务也贡献了3亿元营业额。

期间华润置地新增文体场馆管理面积87万平米,新获取11个高质量赛事运营权,赛事全要素运营服务能力不断增强。

而轻重并举租赁住房业务,上半年累计了62个在管项目,管理规模5.6万间,其中80%都北、上、广、深、成五大核心城市。

半年时间里,租赁住房业务实现营业额3.8亿元,同比增长18.9%,稳定期出租率高达96%。

生态圈繁荣的背后,是华润置地不断锤炼自身的服务力和品牌力,这也是区别于传统地产开发最大的不同,它决定了一家企业在能够走多高、多远。

05

开发类业务

积蓄势能,静待“行业变奏”

财报中,华润置地虽然实现了收入结构的动能转换,但开发销售型业务也不乏亮点。

今年上半年,华润置地实现签约销售额1247亿元,稳定保持行业第四的水平,在行业下行期内整体上跑赢了大市,牢牢守住了竞争优势。

这份销售成绩的另一面,是华润置地在上半年去化了634亿元年初库存,签约占比50.6%,业绩结构质量良好。

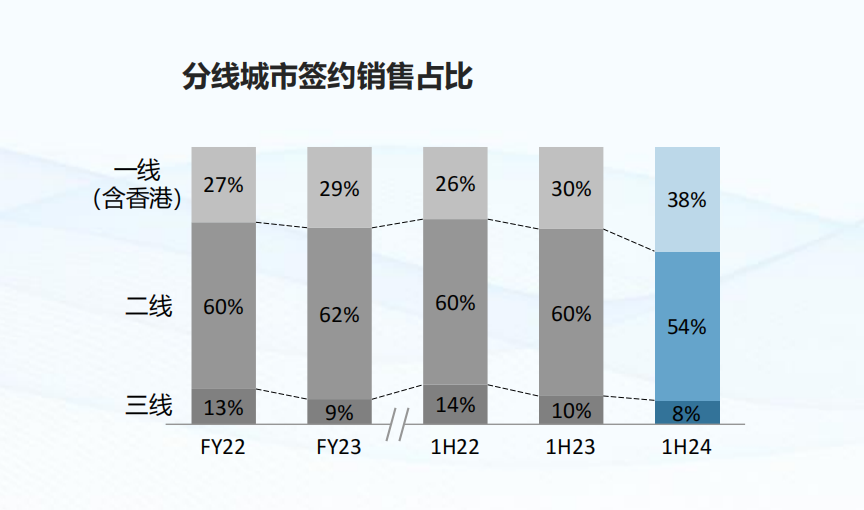

得益于华润置地聚焦高能级城市的布局策略,上半年一线城市销售占比同比提升8个百分点,前十城市签约贡献超六成。

更重要的是,华润置地在20个主要城市市占率排名前五,逆势将竞争优势和品牌影响力不断扩大,实现了有质量的规模增长。

上半年,华润置地聚焦核心城市核心地段,坚持战略引领投资,以256亿元的总拿地金额,将11宗优质地块揽入,新增计容建筑面积202万平米。

土储充裕,结构合理,聚焦核心城市,经常性收入业务增厚底气与安全垫,也助力华润置地不断积蓄势能,静待行业“变奏”。

结语

营收有利润支撑、利润有现金流巩固、经营不断拓展增量、服务保障质量……从这个维度来看,华润置地几乎实现了全维度生长。

有“现金牛”支撑穿越周期、找到了增长第二曲线,多元业态百花齐放,在这份财报中,华润置地成为了几乎没有缺点的“多边形战士”。

这也在地产行业变局新时代,华润置地有望第一个跑通房企发展新模式,成为穿越市场迷雾,点亮新发展模式的一座灯塔。

我们总说,周期之下,审慎者总能格外受到生存天平的照拂。而这份审慎的能力,也助力华润置地总能在穿越周期时占据最有利的位置。